La Caisse de dépôt et placement du Québec repositionne son groupe immobilier en misant sur ses métiers de base

Le président et chef de la direction de la Caisse de dépôt et placement du Québec, M. Michael Sabia, annonce aujourd’hui des changements qui ont pour but de repositionner son groupe Immobilier en misant sur ses métiers de base. Ce repositionnement s’inscrit dans le plan d’action lancé en avril dernier pour recentrer la Caisse sur ses activités clés et simplifier sa structure.

Les principaux changements sont d’ordre organisationnel et stratégique. Ils visent :

- l’intégration de la division Cadim à la filiale SITQ;

- la cessation des investissements dans le secteur des prêts mezzanine et autres prêts subordonnés.

M. Sabia annonce également la nomination de M. René Tremblay au poste de premier vice-président, Immobilier et président du groupe Immobilier de la Caisse.

« Ces changements sont apparus nécessaires pour assurer le succès du groupe Immobilier dans un contexte de faiblesse du marché immobilier mondial, plus particulièrement aux États-Unis. Ils permettront de concentrer nos efforts dans les métiers qui ont produit d’excellents rendements à long terme, 11,9 % sur 5 ans et 12,1 % sur 10 ans », a déclaré M. Sabia.

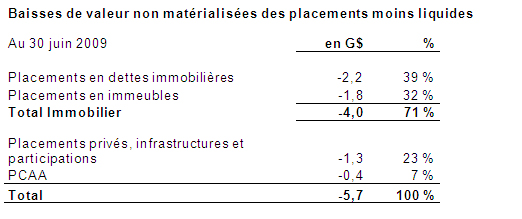

En 2009, les conditions de marché qui prévalaient dans le monde ont largement contribué aux baisses de valeur non matérialisées des placements moins liquides de la Caisse. Au 30 juin, les baisses de valeur des placements immobiliers s’élevaient à 4,0 G$, et celles des autres placements moins liquides à 1,7 G$. Ces baisses totalisant 5,7 G$ ont annulé le rendement de 5 % que la Caisse avait réalisé pendant le semestre.

Poursuite de la mise en œuvre du plan d’action de la Caisse

Avec le repositionnement de son groupe Immobilier, la Caisse franchit une autre étape dans la réalisation de son plan d’action. Depuis avril dernier, elle a notamment :

- mis en oeuvre un plan de travail accéléré visant à renforcer et à améliorer ses processus de gestion des risques;

- mis fin à certaines activités de répartition de l’actif et de fonds de couverture, et regroupé ses activités d’investissement dans les marchés liquides au sein des secteurs Revenu fixe et devises et Marchés boursiers;

- recruté un gestionnaire d’actifs de haut niveau, M. Roland Lescure, pour occuper les fonctions de chef des Placements.

Par ailleurs, notant les améliorations apportées par la Caisse dans les derniers mois, l’agence de notation Standard & Poor’s a réaffirmé la cote AAA avec « tendance stable » de la Caisse, le 30 juillet dernier. En juin, l’agence de notation Dominion Bond Rating Services (DBRS) avait confirmé la cote AAA de la Caisse.

CHANGEMENTS À LA STRATÉGIE ET À LA STRUCTURE DU GROUPE IMMOBILIER

Intégration de Cadim à SITQ et cessation des investissements dans le secteur des prêts mezzanine et autres prêts subordonnés

La Caisse annonce l’intégration de la division Cadim, investisseur dans les immeubles multirésidentiels et les hôtels, à la filiale SITQ, chef de file mondial du secteur des immeubles de bureaux et parcs d’affaires.

« Cadim et SITQ exercent leurs activités dans des secteurs complémentaires, » explique René Tremblay, premier vice-président, Immobilier et président du groupe Immobilier de la Caisse. « La restructuration a comme objectif de simplifier la structure du groupe Immobilier et de lui donner l’agilité requise pour mieux saisir les occasions d’investissement et mieux gérer les risques. De plus, grâce à la solide expertise de SITQ en gestion opérationnelle, nous serons en mesure de gérer nos placements de façon plus proactive. »

Par ailleurs, jusqu’en 2008, c’est la division Cadim qui était responsable des activités d’investissement dans les prêts subordonnés, dont les prêts mezzanine, plus particulièrement sur le marché américain. (voir Annexe I – Prêt mezzanine)

« Le modèle de banque d’affaires adopté par Cadim reposait sur la recherche d’un rendement supérieur par un risque accru. Dans le secteur du financement immobilier, la stratégie de Cadim se fondait sur l’hypothèse d’une progression marquée du marché des prêts subordonnés, » explique M. Sabia. « Or, la crise financière est venue bouleverser les conditions de marché propices à un tel scénario, notamment aux États-Unis. »

En 2008, l’ensemble des activités d’investissement du groupe Immobilier dans la dette immobilière, incluant celles de Cadim, a été confié à une nouvelle filiale, Otéra Capital. Aujourd’hui, la Caisse annonce que cette filiale va désormais se concentrer sur son métier de base : les prêts hypothécaires de premier rang. De ce fait, elle cesse d’investir dans le secteur des prêts mezzanine et autres prêts subordonnés.

Nominations

Les changements à la structure du groupe Immobilier s’accompagnent des nominations suivantes :

M. René Tremblay, est nommé premier vice-président, Immobilier et président du groupe Immobilier de la Caisse. À ce titre, il veillera à l’élaboration des stratégies d’investissement et à la coordination des activités des filiales immobilières. Il siégera au comité de direction de la Caisse et présidera les conseils d’administration de SITQ, d’Ivanhoé Cambridge et d’Otéra Capital.

« Je suis très heureux que René Tremblay ait accepté de se joindre à l’équipe de direction de la Caisse. Comme son prédécesseur, Fernand Perreault, René possède une grande expérience des opérations immobilières et s’est illustré par d’excellents résultats à long terme. Il est le gestionnaire tout désigné pour relever les défis de la Caisse dans le secteur immobilier. »

Mme Karen Laflamme est nommée vice-présidente principale, Immobilier. Elle appuiera M. Tremblay dans la gestion intégrée des activités du groupe Immobilier.

Pour sa part, M. André Charest est nommé vice-président principal, Gestion des risques – Immobilier. Cette nomination s’inscrit dans la mise en œuvre du plan d’action de la Caisse en matière de gestion des risques. M. Charest relèvera directement de la chef de la Direction des risques, Mme Susan Kudzman.

ENVIRONNEMENT DE MARCHÉ ET SITUATION DE LA CAISSE

Des conditions économiques et financières précaires

Globalement, depuis le début de 2009, les placements moins liquides de la Caisse – les placements immobiliers, les placements privés et les PCAA – ont connu des baisses de valeur alors que prévalaient des conditions économiques et financières précaires. En particulier, les placements immobiliers ont subi les effets de la faiblesse du marché à l’échelle mondiale, notamment des difficultés du secteur commercial aux États-Unis. (voir Annexe II – Marché immobilier – Analyse du contexte)

Rappelons que, selon les normes comptables qui s’appliquent aux sociétés de placement, la Caisse doit ajuster la valeur comptable de ses placements à leur juste valeur au marché (mark-to-market). La pratique de la Caisse est d’évaluer ses placements moins liquides sur une base semestrielle et ce depuis 2006. Les baisses de valeur sont donc essentiellement le reflet des changements survenus dans les conditions de marché des placements moins liquides au cours du premier semestre 2009. (voir Annexe III – Évaluation des placements) Toutefois, il n’est pas exclu que certaines de ces baisses de valeur se matérialisent.

Une performance neutre, malgré des baisses de valeur non matérialisées

« Considérant l’envergure des baisses de valeur comptabilisées, principalement en immobilier, mais aussi le fait que les rendements de la Caisse sont une source de préoccupations pour les Québécois, nous avons jugé opportun de faire le point sur la situation », a déclaré M. Sabia.

Au 30 juin 2009, la Caisse affichait une performance neutre malgré des baisses de valeur non matérialisées totalisant 5,7 G$. Les résultats de placement nets ainsi que la hausse de la valeur des placements liquides ont contrebalancé les baisses de valeur des placements moins liquides.

Dans le cadre des évaluations au 30 juin 2009, la Caisse a utilisé les mêmes processus d'évaluation que ceux des dernières années, c'est-à-dire des évaluateurs externes et des spécialistes en évaluation indépendants de la Caisse pour les placements moins liquides.

« Nous prévoyons que le contexte des placements moins liquides demeurera ardu à moyen terme, étant donné la faiblesse persistante de l’économie mondiale. Cela dit, il faut garder à l’esprit que, dans l’ensemble, nos placements moins liquides sont composés d’actifs de qualité dont nous continuons à tirer des revenus réguliers, tels les revenus de location de nos immeubles », a conclu M. Sabia.

Information complémentaire : veuillez consulter les annexes.

ANNEXE I– Prêt mezzanine (PDF)

ANNEXE II– Marché immobilier (PDF)

ANNEXE III– Évaluation des placements (PDF)

À PROPOS DE LA CAISSE DE DÉPÔT ET PLACEMENT DU QUÉBEC

La Caisse de dépôt et placement du Québec est une institution financière qui gère des fonds provenant principalement de régimes de retraite et d'assurance publics et privés. Son actif net s'élève à 120,1 milliards de dollars, au 31 décembre 2008. Un des plus importants gestionnaires de fonds institutionnels au Canada, la Caisse investit dans les grands marchés financiers et sous forme de placements privés et d'investissements immobiliers. Pour plus de renseignements : www.cdpq.com.