La Caisse affiche un rendement annualisé de 10,4 % en 2019 et de 8,1 % sur cinq ans

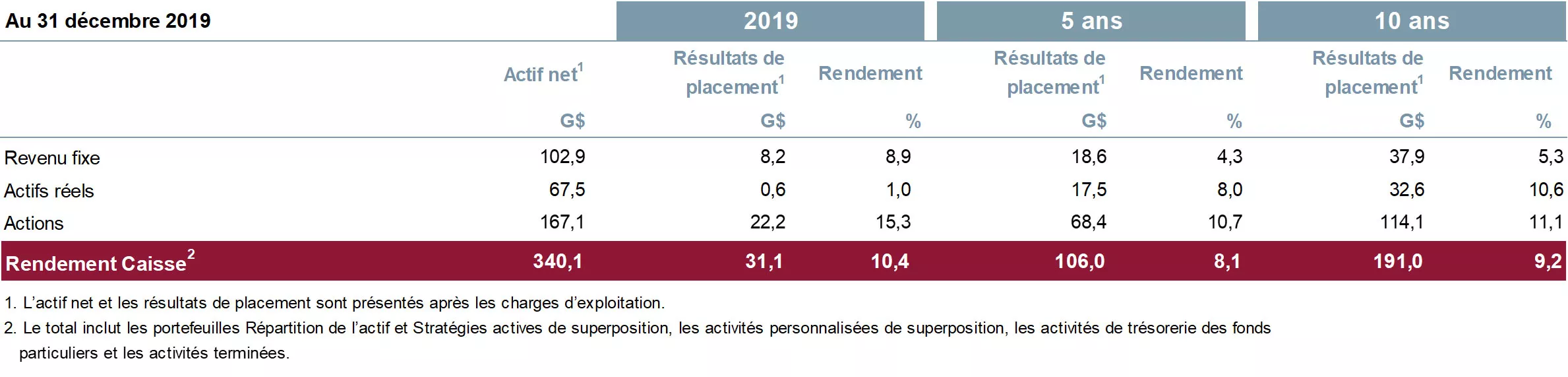

La Caisse de dépôt et placement du Québec (la Caisse) publie aujourd’hui ses résultats financiers pour l’exercice terminé le 31 décembre 2019. Le rendement moyen pondéré des fonds de ses déposants atteint 10,4 % en 2019, ce qui représente 31,1 G$ de résultats de placement. Sur cinq et dix ans, le rendement annualisé atteint 8,1 % et 9,2 % respectivement.

Les rendements des huit déposants principaux de la Caisse s’établissent entre 9,5 % et 10,8 % sur un an et entre 7,2 % et 8,9 % sur cinq ans. Sur dix ans, leurs rendements se situent entre 8,6 % et 10,0 %. Sur l’ensemble des périodes, les rendements de la Caisse sont au-delà des besoins des déposants.

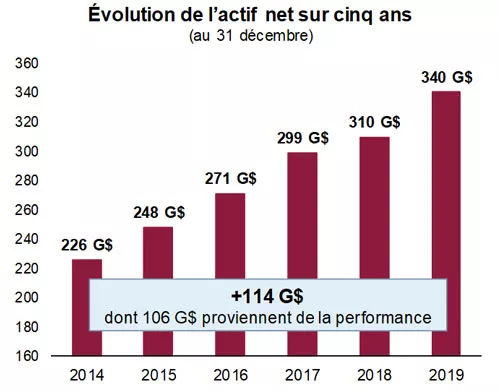

L’actif net de la Caisse atteint 340,1 G$ au 31 décembre, une hausse de 114,2 G$ sur cinq ans, soit 106,0 G$ de résultats de placement et 8,2 G$ de dépôts nets. Sur dix ans, les résultats de placement s’élèvent à 191,0 G$ et les dépôts nets à 17,5 G$.

« Nous nous attendons à ce que la prochaine décennie soit plus exigeante que celle que nous venons de connaître, alors que l’ensemble des investisseurs ont été portés par le plus long cycle de marchés haussiers de l’histoire. Face à un écart qui se creuse entre la performance réelle de l’économie et celle des marchés, en plus de plusieurs autres indicateurs qui nous incitent à la prudence, il sera important de faire évoluer notre stratégie tout en continuant de gérer de façon responsable et agile », a indiqué Charles Emond, président et chef de la direction de la Caisse.

falsefalsePleine largeurfalse

« Globalement, le portefeuille de la Caisse est construit pour procurer plus de stabilité à long terme et être moins vulnérable aux mouvements de marché prononcés − il est donc bien positionné pour affronter les vents de face qui nous attendent. Et jusqu’à présent, il a livré les rendements à long terme attendus, avec un niveau de risque qui correspond aux besoins de nos déposants », a-t-il ajouté.

falsefalsePleine largeurfalse

Sur cinq ans, la Caisse dégage une valeur ajoutée de 11 G$ par rapport à son portefeuille de référence. Sur dix ans, elle produit plus de 18 G$ de valeur ajoutée pour ses déposants.

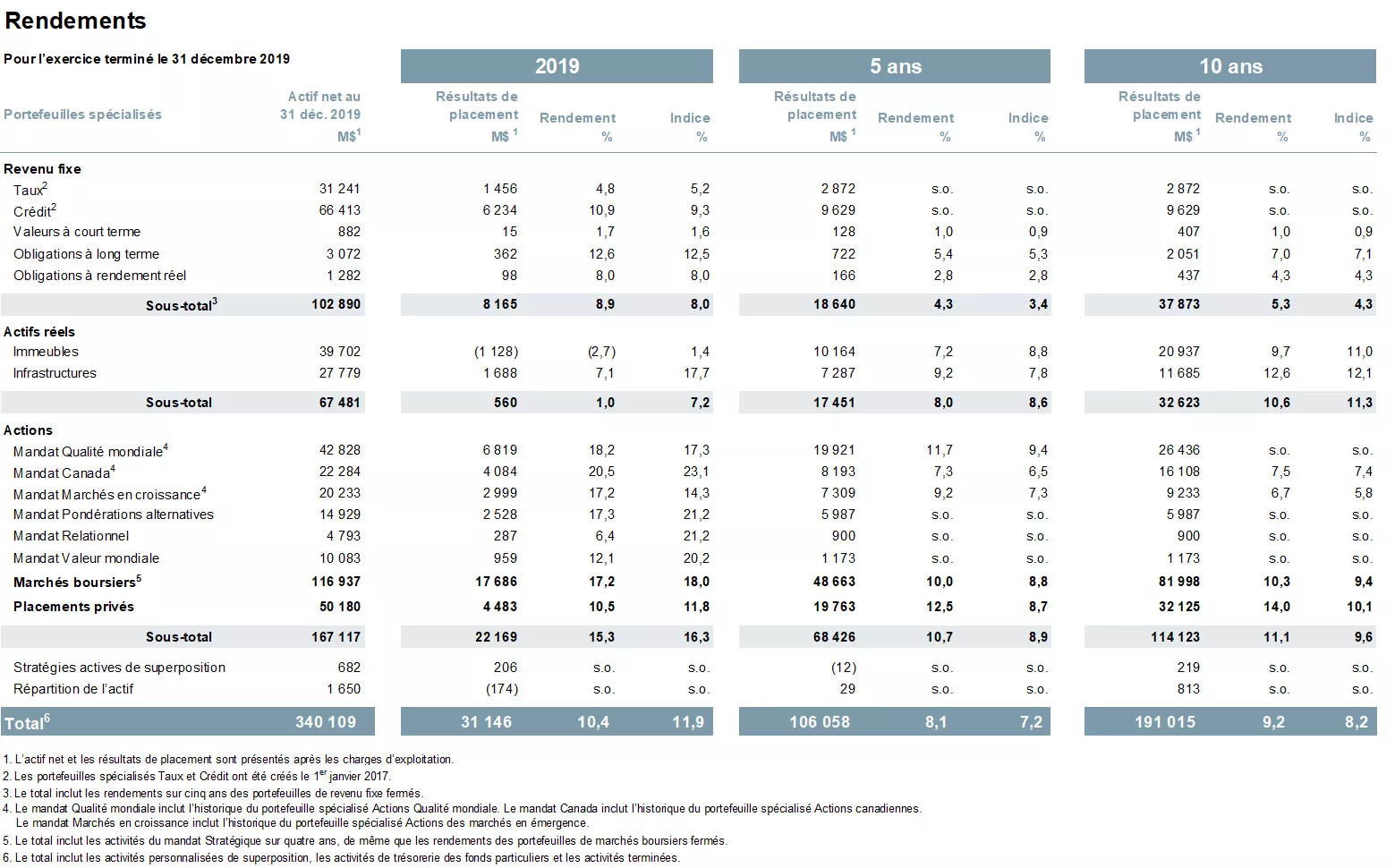

Pour la période d’un an se terminant au 31 décembre 2019, la Caisse présente un rendement inférieur à celui de son indice (écart de -1,6 %), un écart en grande partie attribuable aux portefeuilles Immeubles et Infrastructures, des actifs qui sont, par définition, axés sur le long terme. L’analyse du rendement de ces portefeuilles est présentée dans la section Actifs réels.

FAITS SAILLANTS DES RÉSULTATS

Rendements par catégorie d’actif

Des informations détaillées sur les rendements de chacune des catégories d’actif sont fournies au tableau à la fin de ce communiqué et dans les fiches annexées à celui-ci.

Au cours de l’année 2019, la Caisse a maintenu le cap sur sa stratégie d’investissement qui met l’accent sur la gestion en absolu, la mondialisation de ses activités, les partenariats stratégiques ainsi que le renforcement de son impact au Québec. Au sein de chacune des trois grandes catégories d’actif, Revenu fixe, Actifs réels et Actions, les équipes de la Caisse ont travaillé à faire avancer ces priorités, comme en témoignent les différentes réalisations de l’année.

Revenu fixe : accélérer le déploiement en crédit privé, vecteur de performance important

Depuis maintenant trois ans, la Caisse opère un virage stratégique de ses activités de revenu fixe afin de s’exposer davantage au crédit aux entreprises, au crédit immobilier, au financement spécialisé et au crédit gouvernemental. Elle cherche plus particulièrement à saisir des occasions dans le crédit privé afin de générer des rendements supérieurs et d’accroître son impact auprès des entreprises. Au sein de cette catégorie, qui était encore récemment concentrée au Canada, la Caisse a également accru de façon importante son exposition aux marchés mondiaux.

Sur cinq ans, la catégorie Revenu fixe génère un rendement de 4,3 % et une valeur ajoutée de près de 4 G$ par rapport à son indice de référence, la quasi-totalité de cette surperformance étant attribuable aux activités de crédit aux entreprises et de crédit gouvernemental. En 2019, les activités de crédit produisent des résultats largement supérieurs aux attentes, avec un rendement de 10,9 % qui contribue de façon importante au rendement de 8,9 % de l’ensemble de la catégorie.

Actifs réels : accélérer la transition du portefeuille immobilier vers l’avenir, poursuivre la croissance en infrastructures

Le portefeuille Immeubles de la Caisse affiche un rendement annualisé de 7,2 % sur cinq ans, aligné sur les attentes à long terme des déposants, mais inférieur à celui de son indice de référence qui s’établit à 8,8 %. Face à son indice, le portefeuille est notamment affecté par la faible performance du secteur des centres commerciaux canadiens, dans lequel Ivanhoé Cambridge, filiale immobilière de la Caisse, est historiquement très présente. Les valorisations des centres commerciaux plus traditionnels sont en baisse, conséquence des nouvelles habitudes des consommateurs, et tout particulièrement de la place qu’occupe le commerce électronique. Considérant ces tendances, le secteur devrait demeurer difficile au cours des prochaines années.

En 2019, le portefeuille immobilier affiche un rendement de -2,7 %. Bien que les rendements courants soient demeurés stables et que les investissements dans les fonds et actions ainsi que dans le secteur industriel aient offert une bonne performance, le rendement global a été affecté par des valorisations en baisse dans le secteur des centres commerciaux au Canada, et dans une moindre mesure, dans l'immobilier résidentiel à New York, en raison du contexte de réglementation accrue visant à contrôler la croissance des loyers. La réévaluation de la dette à long terme, liée à la baisse des taux d’intérêt aux États-Unis, retranche également de la valeur.

Face à un marché en pleine transformation, Ivanhoé Cambridge accélérera la transition en cours visant une diminution du poids des actifs plus traditionnels et la priorisation d’occasions dans des secteurs d’avenir. Les tendances structurelles majeures comme l’urbanisation, les changements sociodémographiques et les nouvelles technologies guideront les investissements futurs et favoriseront notamment le développement et la revitalisation de quartiers, ainsi que le développement de milieux connectés incorporant des solutions industrielles de pointe.

Illustrant la transition active en cours, plus de 11 G$ d’acquisitions, d’investissements en capital et de ventes ont été réalisés en 2019. Parmi les acquisitions, on compte des investissements dans le secteur industriel dans la plateforme LOGOS en Asie-Pacifique et Prologis au Brésil, ainsi que l’expansion de la plateforme avec PLP au Royaume-Uni. Des investissements ont également été réalisés dans plusieurs grands projets de développement en cours, par exemple le Projet Nouveau Centre à Montréal, le campus de bureaux de nouvelle génération CIBC Square à Toronto et le quartier résidentiel Greenford Quay à Londres.

Le portefeuille Infrastructures, dont l’actif a presque triplé ces cinq dernières années, affiche quant à lui un rendement annualisé de 9,2 % sur cinq ans, attribuable en grande partie à la bonne performance et à la qualité des sociétés en portefeuille. Le rendement courant, une caractéristique attrayante de cette catégorie d’actif, contribue également de façon positive sur la période.

En 2019, le portefeuille produit un rendement de 7,1 % aligné sur les attentes à long terme, mais inférieur à celui de son indice de référence qui affiche un rendement de 17,7 %. L’indice, qui est composé de plus de 200 titres de sociétés cotées en bourse, a fortement bénéficié de la flambée des marchés boursiers. Le portefeuille Infrastructures de la Caisse, formé d’une quarantaine d’actifs privés, vise pour sa part à offrir un niveau de risque inférieur et une performance plus stable à long terme. En raison de leur profil distinct, c’est donc davantage sur un horizon à plus long terme que la comparaison entre le rendement du portefeuille et son indice se révèle pertinente. Sur cinq ans, le portefeuille produit d’ailleurs une valeur ajoutée de 153 M$.

Parmi les transactions de l’année, on compte l’acquisition d’une participation de 30 % dans Vertical Bridge, le propriétaire privé et gestionnaire d’infrastructures de télécommunication le plus important aux États-Unis, l’acquisition d’une participation de 31,5 % dans la société TAG au Brésil aux côtés d’ENGIE, ainsi que des investissements dans différents ports, dont deux au Chili, aux côtés de DP World.

Actions : gérer activement afin de générer un rendement-risque optimal

La gestion en absolu, une approche d’investissement qui mise sur la sélection d’actifs en fonction de leurs qualités fondamentales, s’applique aujourd’hui à la très grande majorité des portefeuilles de la Caisse. Grâce à ce style de gestion, le portefeuille de marchés boursiers de la Caisse affiche une performance supérieure à celle de son indice de référence et dégage une valeur ajoutée de plus de 5 G$ sur cinq ans. Le mandat Qualité mondiale, pilier de la stratégie de gestion en absolu, produit un rendement annualisé de 11,7 % et près de 3,7 G$ de valeur ajoutée. L’intégration de la gestion active au sein du mandat Marchés en croissance, entièrement géré de façon indicielle il y a six ans, est elle aussi particulièrement profitable sur la période alors que le mandat génère un rendement annualisé de 9,2 % et 1,5 G$ de valeur ajoutée.

En 2019, le portefeuille de marchés boursiers affiche un rendement de 17,2 %, soit l’équivalent de 17,7 G$ de résultats de placement. L’écart à l’indice de référence, dont le rendement s’établit à 18,0 %, reflète la stratégie de la Caisse qui privilégie les titres aux qualités fondamentales moins sensibles aux mouvements de marché prononcés et ceux dits de style « valeur », qui apparaissent sous-évalués par rapport à leur valeur intrinsèque et dont le potentiel se révèle à long terme.

Au sein de la catégorie Actions, le portefeuille Placements privés, dont les actifs atteignent aujourd’hui 50 G$, continue de livrer des rendements annualisés élevés de 12,5 % sur cinq ans. La performance de ce portefeuille est largement supérieure à celle de son indice de référence et produit ainsi une valeur ajoutée de 4,8 G$. Les placements privés sont au cœur de la stratégie de la Caisse qui cherche à bâtir des partenariats à long terme avec des sociétés du Québec et d’ailleurs dans le monde, et à en appuyer la croissance et l’excellence opérationnelle. Au cours de l’année 2019 seulement, la Caisse a investi près de 11 G$ dans différentes sociétés en croissance, dont Hilco Global, une société de services financiers, Allied Universal, chef de file en services de sécurité, Healthscope, un fournisseur de soins de santé de premier plan en Australie et Constellation, une plateforme mondiale d’assurances. En 2019, le portefeuille affiche un rendement de 10,5 %, alimenté notamment par la bonne performance des placements directs, et tout particulièrement des titres publics de sociétés dont la Caisse est un partenaire important. Sa sous-performance par rapport à l’indice s’explique principalement par la plus forte pondération de ce dernier en titres publics qui ont fortement bénéficié de la progression des marchés en 2019.

Impact au Québec : soutenir la croissance, financer l’innovation et développer la relève

Au Québec, la Caisse a continué de déployer sa stratégie en trois axes, soit l’appui à la croissance et à la mondialisation des entreprises québécoises, le soutien à l’innovation et à la relève entrepreneuriale et la mise en œuvre de projets structurants. À la fin 2019, son actif total au Québec a atteint 66,7 G$, dont 47,6 G$ au sein du secteur privé. Au cours de l’année, la Caisse a réalisé 3,3 G$ de nouveaux investissements et engagements. Elle continue d’être partenaire de plus de 650 PME québécoises.

Croissance et mondialisation

Au cours de 2019, la Caisse a continué d’appuyer activement la croissance d’entreprises québécoises au Canada et à l’international. Elle a notamment financé une acquisition par Nuvei au Royaume-Uni dans le secteur du paiement en ligne, la croissance canadienne d’Hôtels Alt, une acquisition du Cirque du Soleil aux États-Unis, l’expansion de Golf Avenue en Europe et aux États-Unis, ainsi qu’une acquisition dans l’Ouest canadien par eStruxture, un opérateur québécois de centres de données.

Innovation et relève

Encore cette année, la Caisse a investi dans des entreprises axées sur la nouvelle économie, notamment par la mise sur pied d’un tout nouveau fonds de 250 M$ destiné aux entreprises spécialisées en intelligence artificielle. De ce montant, près de 170 M$ ont déjà été déployés dans Element AI, Dialogue et Neuvoo (désormais connu sous le nom Talent.com). La Caisse a aussi investi dans AlayaCare, plateforme infonuagique dans le secteur de la santé, et dans le fonds Amplitude, en sciences de la vie. Elle a par ailleurs servi de partenaire d’ancrage pour Lightspeed, dont l’année 2019 a marqué l’entrée en bourse de cette toute première licorne québécoise.

En 2019, en plus de l’ensemble des initiatives entrepreneuriales dans lesquelles elle est investie, la Caisse a mis un accent particulier sur le développement et la croissance d’entreprises à propriété féminine. Ces orientations se déclinent à travers des engagements auprès de plusieurs initiatives, telles que Technovation, Cheffes de file, Femmessor, Women Initiative Foundation et le Réseau des femmes d’affaires du Québec.

Projets structurants

CDPQ Infra, filiale de la Caisse, a poursuivi la réalisation du Réseau express métropolitain (REM) avec la mise en chantier de plusieurs tronçons du projet, incluant le lancement de la construction de neuf stations et la pose de plusieurs kilomètres de rails sur la Rive-Sud. Le projet suit son cours et les premiers essais sur rail devraient commencer d’ici la fin 2020.

Ivanhoé Cambridge continue pour sa part la mise en œuvre de son Projet Nouveau Centre, qui inclut des investissements à hauteur de 1 G$ et vise à dynamiser le centre-ville de Montréal. Le projet inclut deux transformations majeures en cours, au Centre Eaton de Montréal et à la Place Ville Marie, qui viendront rehausser l’offre commerciale, gastronomique et d’espaces publics de qualité de la ville.

Investissement durable : des actions concrètes pour une économie sobre en carbone

La Caisse continue de poser des gestes concrets pour faire face aux changements climatiques avec l’objectif de réduire son empreinte carbone de 25 % par dollar investi d’ici 2025 et d’accroître ses investissements sobres en carbone de 14 G$ d’ici la fin 2020, par rapport à 2017. La Caisse est encore aujourd’hui parmi les seuls investisseurs au monde à s’être fixé des cibles de réduction et à avoir établi des mécanismes incitatifs pour encourager ses équipes dans cette démarche.

En 2019, la Caisse a participé au lancement de la Net-Zero Alliance, une initiative sans précédent regroupant parmi les plus grands investisseurs au monde engagés à construire des portefeuilles neutres en carbone à l’horizon 2050. Dans la poursuite de sa stratégie, elle a également accru ses investissements dans le transport collectif — métros de Barcelone et de Sydney —, ainsi qu’annoncé sa participation à un fonds d’investissement destiné aux immeubles à faibles émissions carbone.

Les détails de la progression de la Caisse par rapport à sa stratégie liée aux changements climatiques seront présentés dans son Rapport d’investissement durable, qui sera publié au printemps 2020.

INFORMATIONS FINANCIÈRES

Les charges d’exploitation de la Caisse, incluant les frais de gestion externe, se sont élevées à 757 M$ en 2019. Le ratio des dépenses s’est établi à 23 cents par 100 $ d’actif net moyen, un niveau qui se compare très favorablement à celui de son industrie.

Les agences de notation ont pour leur part réaffirmé les cotes de crédit de première qualité de la Caisse avec une perspective stable, soit AAA (DBRS), AAA (S&P), Aaa (Moody’s) et AAA (Fitch Ratings).

À PROPOS DE LA CAISSE DE DÉPÔT ET PLACEMENT DU QUÉBEC

La Caisse de dépôt et placement du Québec (CDPQ) est un investisseur institutionnel de long terme qui gère des fonds provenant principalement de régimes de retraite et d’assurances publics et parapublics. Son actif net s’élève à 340,1 G$ CA au 31 décembre 2019. Un des plus importants gestionnaires de fonds institutionnels au Canada, la Caisse investit dans les grands marchés financiers, ainsi qu’en placements privés, en infrastructures, en immobilier et en crédit privé à l’échelle mondiale. Pour obtenir plus de renseignements sur la Caisse, visitez le site cdpq.com, suivez-nous sur Twitter @LaCDPQ ou consultez nos pages Facebook ou LinkedIn.

- 30 -