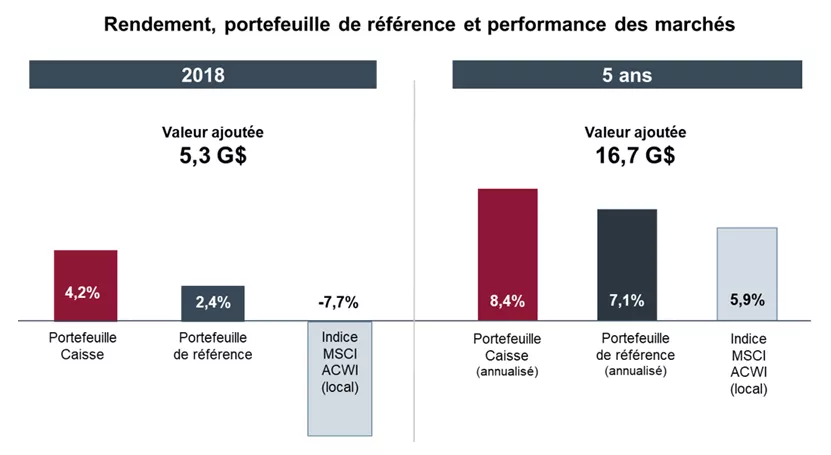

Le rendement annualisé de la Caisse s’établit à 4,2 % en 2018 et 8,4 % sur cinq ans

La Caisse de dépôt et placement du Québec publie aujourd’hui ses résultats financiers pour l’exercice terminé le 31 décembre 2018. Le rendement moyen pondéré annualisé des fonds de ses déposants s’élève à 4,2 % en 2018 et à 8,4 % sur cinq ans.

La performance de la Caisse par rapport à celle de son portefeuille de référence représente ainsi une valeur ajoutée de 5,3 G$ pour ses déposants en 2018. Sur cinq ans, 16,7 G$ ont été générés en valeur ajoutée au total.

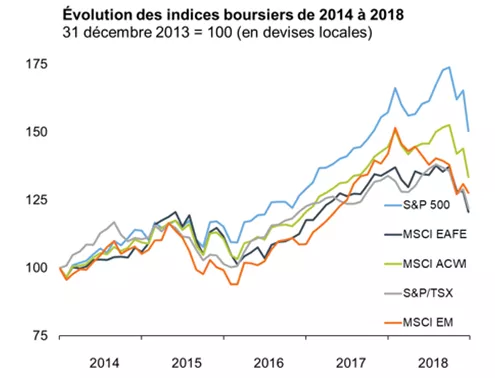

« En 2018, notre stratégie d’investissement a été mise à l’épreuve. Pour la première fois depuis plusieurs années, les marchés boursiers mondiaux ont terminé en territoire négatif en raison du début de la normalisation des politiques monétaires, de l’escalade tarifaire et des incertitudes géopolitiques. Notre objectif de construire un portefeuille robuste et résilient pour bien performer dans de tels marchés a été atteint. La valeur ajoutée importante créée cette année et sur cinq ans démontre l’efficacité de ce que nous avons mis en place, au bénéfice des Québécois », a indiqué Michael Sabia, président et chef de la direction de la Caisse.

falsefalsePleine largeurfalse

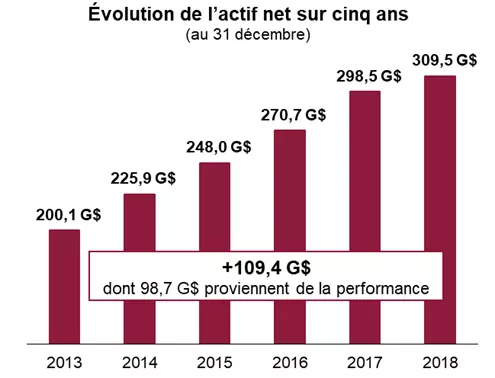

L’actif net passe ainsi à 309,5 G$, soit une augmentation de plus de 50 % comparativement à celui d’il y a cinq ans. Il s’agit d’une progression de 109,4 G$ depuis 2013, dont 98,7 G$ proviennent des résultats de placement nets et 10,7 G$ des dépôts nets des clients. En 2018, les résultats de placement nets ont atteint 11,8 G$ et les retraits nets 0,8 G$, principalement en raison des retraits nets de 3 G$ du Fonds des générations du gouvernement du Québec.

« De plus, au Québec, nos investissements dans le secteur privé ont continué de croître pour atteindre 44,3 G$ en 2018. Au cours de l’année, nous avons continué d’accompagner les sociétés québécoises dans leur croissance et leur expansion internationale. Notre approche d’investissement s’est aussi concentrée sur la nouvelle économie, avec près de 40 % de nos transactions réalisées dans des secteurs qui la composent », a précisé Michael Sabia.

« Il faut anticiper que le ralentissement économique mondial, évident en Chine et de plus en plus aux États-Unis, ainsi que les impacts des risques géopolitiques sur la confiance des consommateurs, l’investissement des sociétés et donc sur l’économie réelle, créeront beaucoup d’incertitude qui stimulera la volatilité des marchés. Nous garderons donc le cap sur notre stratégie pour livrer des résultats solides à long terme », a conclu le président et chef de la direction de la Caisse.

falsefalsePleine largeurfalse

FAITS SAILLANTS

En 2018, la Caisse a poursuivi sa stratégie d’investissement qui met l’accent sur la mondialisation, la gestion en absolu, les actifs moins liquides, les activités de crédit et son impact au Québec. Dans une année d’incertitude pour les investisseurs, la performance de la Caisse s’est traduite par des rendements supérieurs à son indice pour ses déposants. Ceux-ci ont pu profiter des résultats obtenus par les Placements privés et les Infrastructures, qui ont particulièrement bien fait par rapport à leur indice, tant sur un an que sur cinq ans. La performance du mandat Qualité mondiale en Marchés boursiers, principalement composé de titres d’entreprises aux fondamentaux solides et stables, et du portefeuille Crédit sont également à souligner. Bien qu’ayant produit un résultat situé sous son indice, le portefeuille Immeubles a quant à lui généré un rendement de 7,8 % sur l’année et de 9,8 % sur cinq ans.

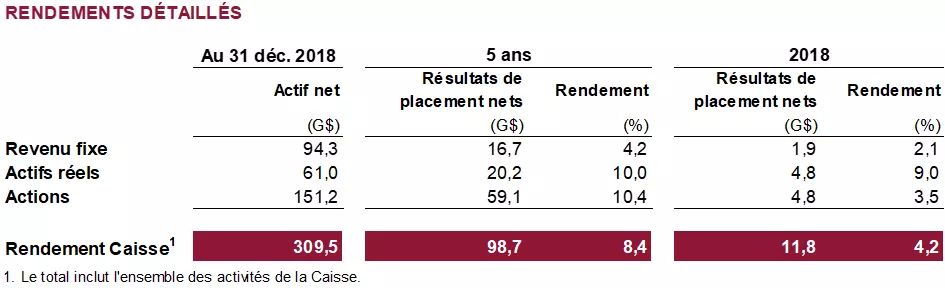

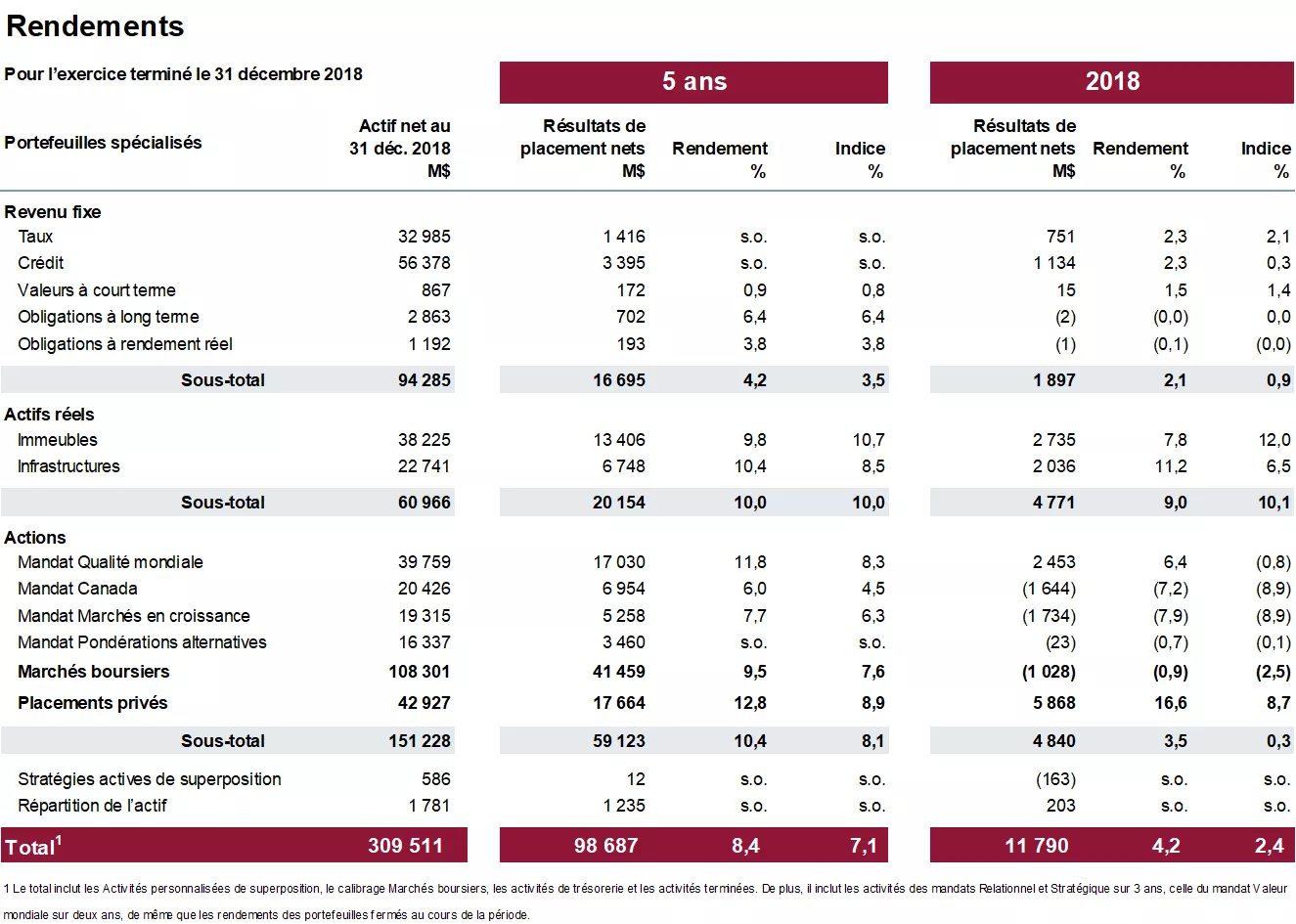

Des informations détaillées sur les rendements de chacune des catégories d’actif sont fournies au tableau joint et dans les fiches annexées au communiqué de presse.

Actions : une bonne performance dans des marchés turbulents

Dans un contexte de forte volatilité pour les marchés mondiaux, la catégorie Actions, qui représente près de la moitié du portefeuille de la Caisse et est composée de titres d’entreprises acquis à travers les marchés boursiers ou sous forme de placements privés, a permis en 2018 de générer un rendement de 3,5 % comparativement à un indice de 0,3 %.

Marchés boursiers

En 2018, la performance du portefeuille Marchés boursiers a reflété la stratégie mise en place au cours des dernières années. Sur cinq ans, son rendement de 9,5 % a surpassé celui de son indice de référence, à 7,6 %. Cette année, le portefeuille a démontré sa résilience, avec un rendement de -0,9 %, soit supérieur à son indice qui se situe à -2,5 %.

La performance du portefeuille est notamment attribuable aux résultats supérieurs du mandat Qualité mondiale, pilier de la stratégie de gestion en absolu de la Caisse. Ce mandat contient des titres de sociétés de qualité exposées à la croissance mondiale et négociées sur les grandes places boursières. En 2018, il a atteint un rendement de 6,4 %, comparativement à -0,8 % pour son indice, un écart de 721 points centésimaux. Cet écart est en grande partie attribuable à la sélection de titres de qualité et au positionnement du portefeuille dans des secteurs porteurs. Cette stratégie a permis au portefeuille de pleinement jouer son rôle comme source de résilience.

Placements privés

En 2018, le portefeuille Placements privés a atteint 42,9 G$, soit plus du double de son actif d’il y a cinq ans. À l’international, ce sont plus de 9 G$ qui ont été déployés dans la dernière année. La stratégie d’investissement s’est poursuivie en mettant l’accent sur la qualité des partenariats et la création de valeur durable. Plusieurs transactions ont été effectuées avec des partenaires de premier plan, situés notamment aux États-Unis et en Europe. Parmi ces investissements, on compte l’Allemande Techem, dont la valeur d’entreprise se situe à 4,6 G€, et FNZ, firme mondiale de FinTech, l’une des plus importantes transactions de ce secteur dans le monde en 2018, réalisée dans le cadre d’un partenariat de long terme établi avec Generation Investment Management. L’investissement de la Caisse dans la firme d’ingénierie française Groupe Delachaux, spécialisée dans l’offre de solutions industrielles à haute valeur ajoutée, en particulier en mobilité durable et en efficacité industrielle, a aussi marqué l’année.

Au Canada, la Caisse a annoncé une transaction avec Avison Young, société privée de services immobiliers commerciaux dont la croissance est la plus rapide de son secteur à l’échelle mondiale. Enfin, l’acquisition d’une participation minoritaire stratégique dans SURA Asset Management a été annoncée en fin d’année. Cette transaction, qui sera confirmée à la suite de son approbation réglementaire, permettra à la société d’accroître son offre de services financiers dans plusieurs pays d’Amérique latine.

Actifs réels : des partenariats porteurs et des secteurs d’avenir

Dans un environnement où la concurrence demeure très forte pour les actifs réels, soit les infrastructures et l’immobilier, la Caisse mise sur plusieurs avantages comparatifs. Elle s’appuie entre autres sur l’expertise de ses équipes, dont ses experts opérationnels, de même que sur la création de partenariats à long terme pour réaliser des investissements en direct qui lui permettent de générer une performance appréciable dans la durée.

En 2018, plusieurs de ces transactions ont été faites dans des secteurs qui s’inscrivent dans des tendances lourdes, comme les industries durables, la technologie, la logistique et l’énergie renouvelable.

Infrastructures

L’année 2018 a été charnière pour le portefeuille Infrastructures, dont l’actif a atteint 22,7 G$, soit une augmentation de près de 15 G$ depuis 2013. Parmi les principales transactions, la Caisse a accentué ses participations dans Invenergy, première société privée nord-américaine dans le secteur des énergies renouvelables, et Azure Power Global, leader indien dans la production d’énergie solaire. Toujours en Inde, la Caisse a acquis une participation de 40 % dans la société CLP India, avec l’objectif d’en faire un leader dans la production d’énergie renouvelable.

La Caisse a aussi annoncé la création, avec des partenaires institutionnels, d’une plateforme d’investissement de 1 G$ US en Colombie dont l’objectif est d’investir en équité dans des projets et des entreprises d’infrastructures. Cette plateforme est similaire à celle créée trois ans plus tôt au Mexique et qui a dépassé sa cible de déploiement de 2,8 G$ grâce à la clôture de l’acquisition de huit actifs solaires et éoliens d’Enel Green Power en 2018. Par ailleurs, un investissement dans le producteur d’énergie renouvelable québécois Boralex, qui développe, construit et exploite des sites de production au Canada, en France, au Royaume-Uni et aux États-Unis, a contribué à élever la proportion des actifs renouvelables dans le portefeuille Infrastructures à 20 %.

Immobilier

Ivanhoé Cambridge, filiale immobilière de la Caisse, a poursuivi activement en 2018 le repositionnement de son portefeuille avec des transactions (ventes et acquisitions) totalisant 16,6 G$. Elle a notamment augmenté ses investissements dans le secteur industriel et logistique, qui profite de la croissance du commerce électronique à travers le monde et permet une complémentarité avec les centres commerciaux en portefeuille.

Ivanhoé Cambridge a d’ailleurs réalisé plusieurs acquisitions d’importance dans le secteur industriel et logistique qui ont contribué à faire évoluer positivement la répartition et la sélection sectorielles de ses actifs. L’acquisition de Pure Industrial Real Estate Trust a été effectuée aux côtés de Blackstone et comprend 173 actifs répartis dans des villes densément peuplées en Amérique du Nord. Plus récemment, Ivanhoé Cambridge a fait l’acquisition de IDI Logistics et a formé un partenariat avec Oxford pour investir dans l’entreprise et ses actifs. Cette transaction majeure permet à Ivanhoé Cambridge d’élargir sa présence dans l’immobilier logistique en Amérique du Nord, avec l’acquisition d’un des plus importants développeurs et gestionnaires de ce secteur aux États-Unis. Enfin, en début d’année 2019, Ivanhoé Cambridge a confimé au Brésil un partenariat de 890 M$ US avec Prologis, un leader mondial en immobilier logistique.

Revenu fixe : un accent profitable sur le crédit

Malgré le niveau élevé d’incertitude qui a engendré des variations importantes dans les marchés obligataires en 2018, la catégorie Revenu fixe a généré des résultats de placement nets de 1,9 G$. Cette performance est principalement attribuable au virage amorcé l’année précédente avec le portefeuille Crédit. Ces activités, qui comprennent entre autres le crédit d’entreprise, le crédit souverain, le financement immobilier et le financement spécialisé, ont eu un impact positif sur le portefeuille, puisque le rendement de celui-ci a battu de près de deux cents points centésimaux son indice de référence. De plus, en financement spécialisé, la Caisse a réalisé des transactions porteuses sur différents continents, dont des prêts dans Boralex au Québec, dans les tours de télécommunication de Tillman aux États-Unis, de même que dans le portefeuille solaire de ContourGlobal en Espagne.

Innovation et technologies : des éléments clés de l’approche de la Caisse au Québec

La Caisse a continué d’appuyer de façon importante le secteur privé au Québec : à la fin de l’exercice 2018, son actif y totalisait 63,8 G$, dont 44,3 G$ dans le secteur privé. En ce sens, elle a été active en matière de nouveaux investissements et engagements, qui totalisaient 7,3 G$ en 2018. Ces investissements s’inscrivent dans les piliers de la stratégie de la Caisse – projets structurants, croissance et mondialisation, et innovation et relève – en mettant un accent particulier sur le développement de la nouvelle économie québécoise.

Projets structurants

La réalisation du Réseau express métropolitain (REM), un projet de 6,3 G$ réalisé par CDPQ Infra, filiale de la Caisse, a avancé de façon concrète en 2018. D’abord, la sélection des consortiums privilégiés et la conclusion du financement ont mis la table au lancement officiel et au début de la construction du projet, moins de deux ans après son dévoilement. Au fil des mois, différents travaux ont été lancés sur toutes les antennes, notamment au Technoparc Montréal, dans l’Ouest-de-l’Île, sur la ligne Deux-Montagnes, sur la Rive-Sud, ainsi qu’à la station Édouard-Montpetit.

De plus, Ivanhoé Cambridge a poursuivi son programme d’investissements au Québec, notamment avec le Projet Nouveau Centre, un plan de 1 G$ pour contribuer au dynamisme du cœur de la métropole. Dans le cadre de ce projet, le redéveloppement en cours s’est poursuivi à la Place Ville Marie et au Centre Eaton, avec des investissements de 200 M$ dans chaque cas visant à transformer l’expérience des utilisateurs de ces espaces. Le Projet Nouveau Centre comprend également la réouverture du Fairmont le Reine Elizabeth et la livraison de la Maison Manuvie qui ont eu lieu en 2017. Par ailleurs, des travaux de 60 M$ ont été amorcés à Laurier Québec, et un deuxième véhicule d’investissement de 100 M$ a été créé avec Claridge pour des projets immobiliers résidentiels dans les agglomérations urbaines du Québec.

Croissance et mondialisation

En lien avec sa stratégie au Québec, la Caisse continue d’accompagner les entreprises québécoises dans leur croissance et leur expansion mondiale. En plus du financement, cet accompagnement se traduit par la mise en contact des entreprises avec les équipes et partenaires de la Caisse à travers le monde. En 2018, la Caisse a accompagné de nombreuses entreprises dans leur croissance et leur mondialisation, dont Plusgrade, société technologique dans le domaine du voyage, Groupe Océan, un chef de file dans les services maritimes, de même qu’AddÉnergie, un leader nord-américain en solutions de recharge de véhicules électriques.

Innovation et relève

Au cours de la dernière année, la Caisse a accentué ses investissements pour favoriser la croissance des entreprises de la nouvelle économie. Elle a par exemple investi dans Hopper, l’application de voyage connaissant la croissance la plus rapide au monde. D’autres investissements ont aussi été réalisés dans Breather, qui mise sur la technologie pour fournir des espaces de travail, FX Innovation, spécialisée en solutions et en services-conseils des technologies de l’information, et Poka, une plateforme de formation et de gestion des connaissances qui favorise le virage numérique dans le secteur manufacturier. La Caisse a aussi investi dans La Maison Simons, un important détaillant, afin d’accélérer son offre numérique.

La Caisse, en collaboration avec Mila – l’Institut québécois d’intelligence artificielle, a créé en 2018 la zone Espace CDPQ | Axe IA pour accueillir neuf startups provenant de secteurs innovants. Elles auront ainsi accès aux ressources académiques du Mila ainsi qu’aux conseils, à l’encadrement et au réseau des experts de la Caisse et de l’Espace CDPQ, afin d’accélérer la commercialisation de leurs solutions technologiques.

Des investissements solides qui contribuent à la transition vers une économie sobre en carbone

À l’automne 2017, la Caisse annonçait sa stratégie pour faire face aux changements climatiques, qui comprend entre autres des cibles de réduction de son empreinte carbone de 25 % par dollar investi d’ici 2025 et d’augmentation des investissements sobres en carbone de 8 G$ d’ici 2020. Au cours de l’année, la Caisse a ainsi réalisé plusieurs transactions importantes, au Québec et à travers le monde, dans le secteur des énergies renouvelables et de l’industrie durable, comme Invenergy, Techem, FNZ, Boralex et ContourGlobal. Toutes ces transactions ont contribué à faire avancer le portefeuille de la Caisse de façon positive par rapport aux cibles fixées dans le cadre de cette stratégie.

Les détails de la progression de la Caisse par rapport à sa stratégie liée aux changements climatiques seront présentés dans son Rapport d’investissement durable, qui sera publié en mars.

INFORMATIONS FINANCIÈRES

Les charges d’exploitation de la Caisse, incluant les frais de gestion externe, se sont élevées à 680 M$ en 2018. Le ratio des dépenses s’est établi à 22 cents par 100 $ d’actif net moyen, un niveau stable par rapport à celui de l’année précédente et qui se compare favorablement à celui de son industrie.

Les agences de notation ont pour leur part réaffirmé les cotes de crédit de première qualité de la Caisse avec une perspective stable, soit AAA (DBRS), AAA (S&P), Aaa (Moody’s) et AAA (Fitch Ratings).

RENDEMENTS

À PROPOS DE LA CAISSE DE DÉPÔT ET PLACEMENT DU QUÉBEC

La Caisse de dépôt et placement du Québec (CDPQ) est un investisseur institutionnel de long terme qui gère des fonds provenant principalement de régimes de retraite et d’assurances publics et parapublics. Son actif net s’élève à 309,5 G$ CA au 31 décembre 2018. Un des plus importants gestionnaires de fonds institutionnels au Canada, la Caisse investit dans les grands marchés financiers, ainsi qu’en placements privés, en infrastructures, en immobilier et en crédit privé à l’échelle mondiale. Pour obtenir plus de renseignements sur la Caisse, visitez le site cdpq.com, suivez-nous sur Twitter @LaCDPQ ou consultez nos pages Facebook ou LinkedIn.

- 30 -