Le rendement annualisé de la Caisse atteint 10,2 % sur cinq ans et 9,3 % en 2017

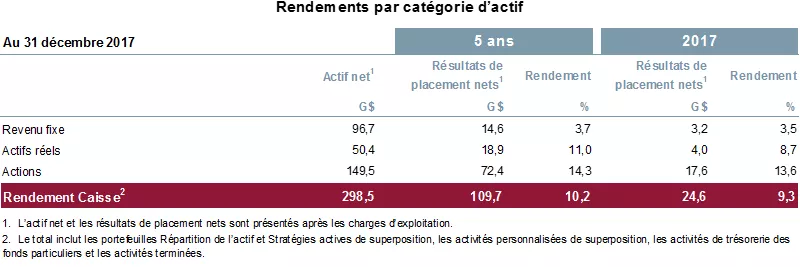

La Caisse de dépôt et placement du Québec publie aujourd’hui ses résultats financiers pour l’exercice terminé le 31 décembre 2017. Le rendement moyen pondéré annualisé des fonds de ses déposants s’élève à 10,2 % sur cinq ans et à 9,3 % en 2017.

Sur cinq ans, les huit principaux déposants obtiennent des rendements qui se situent entre 11,5 % et 8,7 %, lesquels reflètent leurs différentes politiques de placement et leur tolérance au risque. Pour l’année 2017, leurs rendements s’établissent entre 10,9 % et 8,0 %.

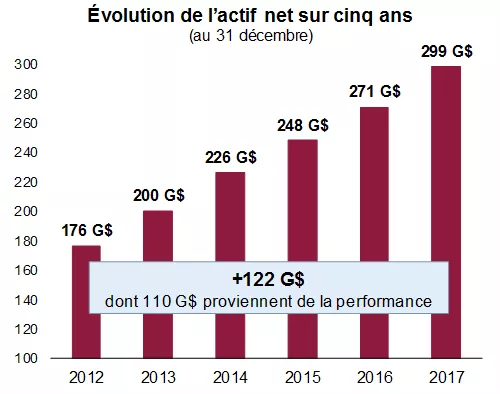

L’actif net atteint 298,5 G$, soit une progression de 122,3 G$ sur cinq ans, dont 109,7 G$ proviennent des résultats de placement nets et 12,6 G$ des dépôts nets des clients. En 2017, les résultats de placement nets ont atteint 24,6 G$ et les dépôts nets, 3,2 G$.

« Sur cinq ans, nous avons atteint notre objectif : un rendement solide, au-dessus de notre portefeuille de référence et supérieur aux besoins de nos déposants. L’année 2017, pour sa part, illustre bien l’essence de notre stratégie qui vise à livrer des résultats sur lesquels on peut compter, année après année, pour offrir une bonne performance à long terme », a indiqué Michael Sabia, président et chef de la direction de la Caisse.

falsefalse

« Au Québec, nous avons connu une année exceptionnelle avec 6,7 G$ de nouveaux investissements et engagements. Nous avons réalisé des transactions importantes auprès d’entreprises qui connaissent du succès ici et à l’international et qui génèrent de très bons rendements pour nos déposants. Aujourd’hui, nous sommes partenaires de plus de 750 entreprises, dont plus de 650 PME, au sein du secteur privé, le principal moteur du développement économique. »

falsefalse

« L’environnement de marché auquel nous devons faire face est particulier. Les marchés jonglent avec, d’un côté, des fondamentaux économiques rassurants, reflétés par la croissance soutenue et synchronisée à l’échelle mondiale. De l’autre, des préoccupations liées aux ajustements des politiques monétaires pour contrer le risque d’inflation. Après des années de performance nourrie par les banques centrales, il n’est pas surprenant que le processus de normalisation provoque des réactions comme celles observées récemment sur les marchés. Comme cette volatilité aurait pu se manifester à tout moment ces derniers mois, nous avions beaucoup travaillé à bâtir un portefeuille plus résilient, prêt à composer avec des marchés en transition. Et ce, alors que les risques géopolitiques et les tensions liées aux inégalités sociales demeurent omniprésents. »

falsefalse

FAITS SAILLANTS DES RENDEMENTS

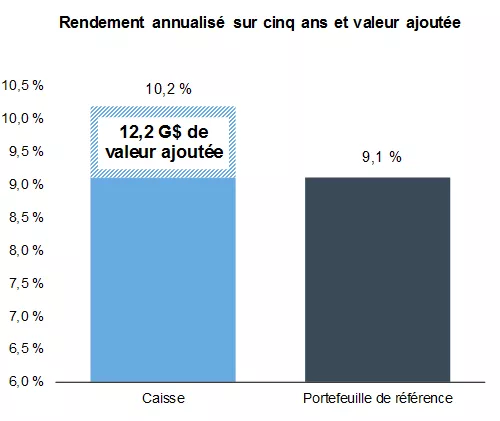

La performance de la Caisse par rapport à celle de son portefeuille de référence représente une valeur ajoutée pour ses déposants de 12,2 G$ sur cinq ans. En 2017, le rendement de la Caisse est légèrement supérieur à celui de son portefeuille de référence.

La Caisse mise sur les titres procurant une stabilité et une prévisibilité de rendement afin de réduire la sensibilité de son portefeuille aux mouvements de marché prononcés, à la hausse comme à la baisse. En 2017, le rendement de la Caisse reflète donc la bonne performance des marchés boursiers sans toutefois intégrer pleinement l’envolée de multiples des titres des sociétés technologiques et de celles avec un profil de croissance accélérée. Inversement, le portefeuille de la Caisse devrait aussi offrir une plus grande résilience en période de turbulence sur les marchés.

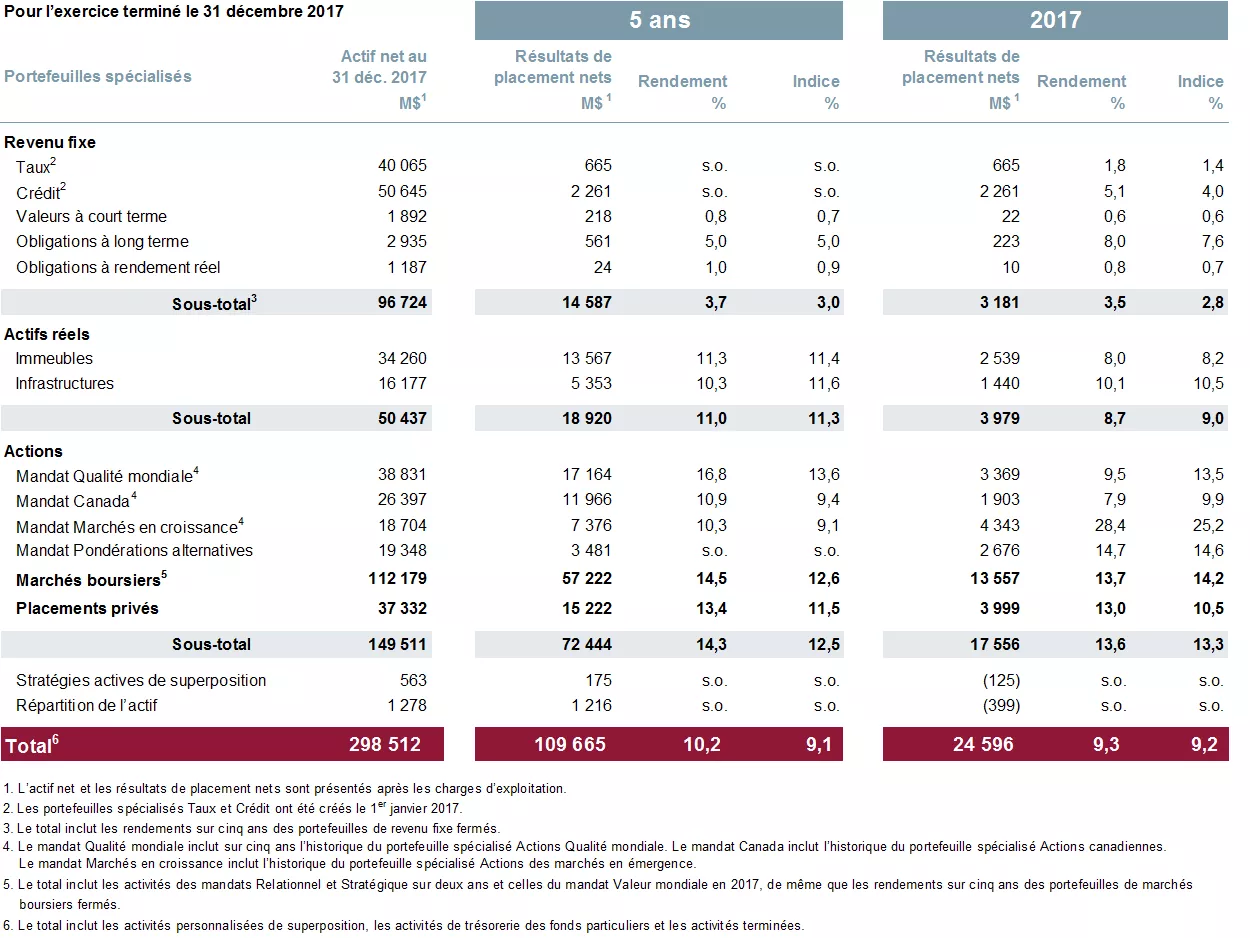

Des informations détaillées sur les rendements de chacune des catégories d’actif sont fournies dans les fiches annexées au communiqué de presse.

FAITS SAILLANTS DES RÉALISATIONS

La Caisse poursuit la mise en œuvre de sa stratégie d’investissement qui met l’accent sur la mondialisation, la gestion en absolu, les actifs moins liquides, le crédit et son impact au Québec.

Une exposition aux marchés mondiaux en forte croissance

Au cours des cinq dernières années, la Caisse a considérablement diversifié son exposition géographique pour accroître de 105 G$ sa présence mondiale, qui s’établit aujourd’hui à plus de 190 G$. Grâce à l’établissement d’équipes sur le terrain aux États-Unis, en Europe, en Asie et en Amérique latine, la Caisse a pu réaliser des transactions clés aux côtés de sociétés et de partenaires parmi les plus reconnus au monde. Dans les marchés en croissance, la Caisse a d’ailleurs plus que doublé son exposition, laquelle est passée de 15 G$ en 2012 à plus de 35 G$ à la fin 2017.

Un repositionnement profitable du portefeuille de revenu fixe

Dès le début 2017, dans un contexte où les taux d’intérêt demeurent faibles malgré leur remontée récente, et alors que les rendements attendus des obligations sont modestes, la Caisse a procédé à un repositionnement de ses actifs de revenu fixe. Sa stratégie vise à diversifier ses activités en réduisant son exposition au marché obligataire traditionnel et en augmentant de façon importante ses activités de crédit, incluant le crédit d’entreprise, le crédit souverain et le financement spécialisé, des segments de marché plus performants. Cette évolution de la stratégie s’est traduite par des résultats concrets, tant sur le plan des transactions que de la performance.

Parmi les faits saillants de l’année, on note l’augmentation de l’exposition aux titres obligataires des marchés en croissance, une exposition accrue au crédit de sociétés américaines et quelques transactions phares en financement spécialisé dont la création d’une plateforme de location et de financement d’avions de 2 G$ US aux côtés de GE Capital Aviation Services (GECAS).

Des transactions et partenariats de premier plan dans les actifs moins liquides

Dans un environnement de forte concurrence pour les actifs moins liquides – placements privés, immeubles et infrastructures – qui pousse les prix à la hausse, la Caisse s’appuie sur ses différents avantages comparatifs pour continuer de saisir les meilleures occasions qu’offrent ces segments de marché. Grâce à ses équipes de recherche internes, ses experts opérationnels, son réseau de partenaires et ses capacités de développement de projet, notamment en immobilier, la Caisse réalise des investissements en direct, de gré à gré, et selon des critères qui la rendent extrêmement sélective et lui permettent de générer une performance à long terme appréciable.

Placements privés

L’année 2017 a été marquante en placements privés, avec plus de 7,6 G$ de transactions réalisées à l’international. Au cours de la dernière année, la Caisse a misé sur des entreprises dont les activités sont favorisées par des tendances lourdes dans l’économie. Parmi les transactions phares, on compte l’acquisition, aux côtés du leader européen SUEZ, de GE Water, bien positionnée pour répondre aux préoccupations grandissantes à l’égard des eaux usées industrielles et de leur impact sur l’environnement. La Caisse a aussi investi dans Sebia, entreprise qui offre les technologies parmi les plus avancées au monde dans le domaine du diagnostic médical, et dans Fives, groupe d’ingénierie qui contribue de façon importante à l’efficience opérationnelle des sociétés industrielles, notamment par une utilisation plus efficace et responsable des ressources.

Immobilier

Ivanhoé Cambridge, filiale immobilière de la Caisse, a été particulièrement active dans le secteur de la logistique et de l’immobilier industriel léger en 2017, qui profite de l’essor remarquable du commerce électronique à travers le monde. Dans ce secteur, elle a entre autres réalisé l’acquisition d’Evergreen Industrial Properties aux États-Unis et a renforcé son partenariat avec la société LOGOS pour développer ses plateformes d’actifs logistiques en Inde, en Chine, en Indonésie, à Singapour et en Australie.

Parmi les nouveaux projets entrepris par Ivanhoé Cambridge au cours de l’année, on compte la construction de CIBC Square au centre-ville de Toronto. Le nouveau siège mondial de la Banque CIBC constitue le plus important complexe de bureaux en construction à Toronto depuis 1969. À Paris, Ivanhoé Cambridge a lancé la construction des tours DUO, les premiers gratte-ciels privés construits dans la ville depuis la Tour Montparnasse. Dans le secteur résidentiel, la filiale immobilière de la Caisse a conclu une entente à hauteur de 250 M$ US avec la société indienne Piramal Enterprises Limited pour le développement de projets à Mumbai, Delhi, Bangalore, Pune et Chennai. Elle a également investi 1,6 G$ dans la privatisation de la société Monogram qui gère plus de 12 000 appartements aux États-Unis.

Infrastructures

En infrastructures, la Caisse a fait l’acquisition d’une participation importante dans huit parcs éoliens et solaires mexicains exploités par la société Enel Green Power. L’investissement s’est fait à travers la plateforme d’investissement créée en 2015 avec différents partenaires mexicains, dont les trois plus grandes caisses de retraite du pays. Elle a également investi plus de 390 M$ dans la société québécoise de production d’énergie éolienne, Boralex. Aujourd’hui, la Caisse compte plus de 16,0 G$ d’infrastructures à travers le monde, soit le double de ce qu’elle détenait il y a cinq ans.

Des projets, initiatives et investissements avec un impact accru au Québec

Au Québec, la Caisse a réalisé des progrès importants en lien avec sa stratégie qui vise à accroître et à maximiser son impact au sein du secteur privé. Au 31 décembre 2017, les actifs de la Caisse au Québec totalisaient 63,4 G$, dont 42,5 G$ dans le secteur privé, soit une progression de plus de 50 % de ses actifs privés sur cinq ans.

L’exercice 2017 a représenté une année exceptionnelle en matière de nouveaux investissements et engagements, lesquels ont atteint 6,7 G$. En placements privés, la Caisse a réalisé des investissements de près de 2,0 G$, dont 395 M$ dans Cogeco Communications, 350 M$ dans Couche-Tard et 200 M$ dans Osisko. En revenu fixe, elle a octroyé des prêts totalisant 2,5 G$, dont 1,5 G$ pour appuyer l’expansion internationale de SNC-Lavalin et 150 M$ pour financer la croissance de La Capitale.

Projets structurants

Au-delà du projet de Réseau express métropolitain pour lequel elle a franchi des étapes-clés en 2017, la Caisse a aussi participé au développement de différents projets par l’entremise de sa filiale immobilière. Dans le cadre de son plan pour le centre-ville de Montréal, Ivanhoé Cambridge a notamment finalisé et inauguré la Maison Manuvie, un immeuble de 27 étages à la fine pointe, entièrement intégré au milieu urbain et répondant à des normes environnementales élevées. La filiale immobilière de la Caisse a également réalisé des travaux de transformation importants du Fairmont Le Reine Elizabeth, en plus de lancer pour plus de 400 M$ de projets de développement à l’Esplanade de Place Ville Marie et au Centre Eaton de Montréal, plus grande destination de magasinage de la métropole.

Croissance et mondialisation

Depuis déjà plusieurs années, la Caisse met l’accent sur la croissance et la mondialisation des sociétés québécoises auxquelles elle offre non seulement du financement, mais également un accès à ses équipes et à ses partenaires internationaux. Au cours de 2017, elle a accompagné une dizaine d’entreprises québécoises dans leurs acquisitions et leur expansion mondiale, notamment Cogeco Communications, Groupe Solmax et Eddify Technologies.

Innovation et relève

Pour favoriser l’essor des entreprises de la nouvelle économie, la Caisse a entre autres investi dans un réseau de centres de données infonuagiques et dans des plateformes et logiciels de vente et de paiement automatisés. Elle a également investi dans Real Ventures et le fonds Novacap TMT pour appuyer les sociétés québécoises des secteurs des technologies et de l’intelligence artificielle. Avec le Mouvement Desjardins, la Caisse a par ailleurs annoncé la création d’un fonds de 75 M$ pour appuyer la croissance et le développement de nouvelles sociétés en technologies financières.

Une stratégie d’investissement ambitieuse face au défi climatique

En octobre 2017, la Caisse a présenté sa stratégie d’investissement qui vise notamment une augmentation de ses investissements dans les actifs sobres en carbone de plus de 8 G$ d’ici trois ans et la réduction de son empreinte carbone de 25 % par dollar investi d’ici 2025.

Au cours de l’année, la Caisse a réalisé de nombreuses transactions à travers le monde dans le secteur des énergies renouvelables. Au Canada, elle a financé le projet éolien Mont Sainte-Marguerite et les parcs solaires de Potentia Renewables ainsi que la croissance d’Innergex énergie renouvelable, en plus de faire l’acquisition d’une participation dans Boralex. Aux États-Unis, elle a financé Sunrun, un portefeuille de systèmes solaires résidentiels, et a annoncé le plus important projet de panneaux solaires sur un complexe multirésidentiel privé de tous les États-Unis, une initiative d’Ivanhoé Cambridge et de son partenaire Blackstone à Stuyvesant Town à New York. En Amérique latine, en plus de son investissement dans des parcs éoliens et solaires au Mexique, la Caisse a participé au financement de EPM, un producteur et distributeur d’électricité colombien afin de permettre la réalisation du plus grand projet de production d’énergie renouvelable à ce jour en Colombie.

Déjà, la Caisse était l’un des investisseurs les plus importants de l’industrie éolienne en Amérique du Nord et en Europe, notamment avec des participations dans Invenergy Renewables et London Array. Elle était également présente dans l’industrie solaire, entre autres grâce à sa participation dans Azure Power en Inde.

Informations financières

Les charges d’exploitation de la Caisse, incluant les frais de gestion externe, se sont élevées à 622 M$ en 2017. Le ratio des dépenses s’est établi à 22 cents par 100 $ d’actif net moyen, un niveau qui se compare favorablement à celui de son industrie.

Les agences de notation ont pour leur part réaffirmé les cotes de crédit de première qualité de la Caisse avec une perspective stable, soit AAA (DBRS), AAA (S&P) et Aaa (Moody’s).

RENDEMENTS

À PROPOS DE LA CAISSE DE DÉPÔT ET PLACEMENT DU QUÉBEC

La Caisse de dépôt et placement du Québec (CDPQ) est un investisseur institutionnel de long terme qui gère des fonds provenant principalement de régimes de retraite et d’assurances publics et parapublics. Son actif net s’élève à 298,5 G$ CA au 31 décembre 2017. Un des plus importants gestionnaires de fonds institutionnels au Canada, la Caisse investit dans les grands marchés financiers, ainsi qu’en placements privés, en infrastructures, en immobilier et en crédit privé à l’échelle mondiale. Pour obtenir plus de renseignements sur la Caisse, visitez le site cdpq.com, suivez-nous sur Twitter @LaCDPQ ou consultez nos pages Facebook ou LinkedIn.

- 30 -