La Caisse publie son rapport annuel 2014

La Caisse de dépôt et placement du Québec a aujourd’hui rendu public son rapport annuel pour l’exercice 2014. Outre l’analyse détaillée de ses résultats financiers publiés le 25 février dernier, elle y présente un bilan complet de ses activités.

En voici les faits saillants :

PERFORMANCE SUR QUATRE ANS

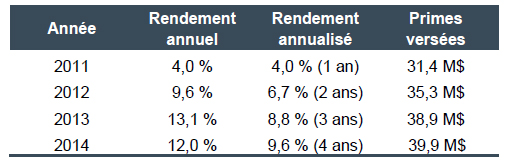

- Rendement annualisé de 9,6 % et progression de l’actif net de 74,2 G$ attribuable à des résultats de placement nets de 67,2 G$ et à des dépôts nets de 7,0 G$;

- Chacune des quatre catégories d’actif contribue de façon importante au rendement global de la Caisse sur quatre ans, qui surpasse celui de son portefeuille de référence;

- Les rendements des huit principaux déposants se situent entre 8,9 % et 10,2 %.

PERFORMANCE 2014

- Rendement global de 12,0 % et progression de l’actif net de 25,7 G$ attribuable à des résultats de placement nets de 23,8 G$ et à des dépôts nets de 1,9 G$;

- Les rendements des huit principaux déposants se situent entre 11,0 % et 12,5 %.

CONTRIBUTION AU DÉVELOPPEMENT ÉCONOMIQUE DU QUÉBEC

- Stratégie articulée autour de trois grands axes :

- Chercher et saisir les meilleures occasions d’affaires et d’investissement en appuyant les entreprises de toutes tailles et de toutes les régions;

- Servir de pont entre les entreprises québécoises et les marchés mondiaux en soutenant les projets d’expansion;

- Stimuler l’entrepreneuriat et renforcer le dynamisme des entreprises, notamment par le déploiement de l’initiative Innover. Agir.;

- Forte croissance des nouveaux investissements et engagements qui atteignent 11,1 G$ sur quatre ans, dont 2,5 G$ en 2014;

- Augmentation de 6,2 G$ des actifs de la Caisse au Québec en 2014, portant le total à 60 G$, dont 35 G$ dans le secteur privé (p. 61).

GESTION DES RISQUES

- Risque absolu du portefeuille global maintenu à un niveau modéré, soit 23,9 % de l’actif net, contre 24,3 % au 31 décembre 2013. Cette diminution est principalement attribuable au portefeuille spécialisé Actions Qualité mondiale et à une meilleure diversification du portefeuille spécialisé Infrastructures (p. 50);

- Gestion active et rigoureuse des risques de crédit, de concentration, de contrepartie et de liquidité

- Liquidités de 52 G$ au 31 décembre 2014 afin de permettre à la Caisse de respecter ses engagements potentiels, même dans le cas d’une correction majeure de marché;

- Gestion soutenue du passif de la Caisse qui s’établit à 17 % de l’actif brut au 31 décembre 2014, un niveau pratiquement inchangé par rapport à celui de 2013, établi selon les normes IFRS.

RÉMUNÉRATION

Rappel des caractéristiques du programme de rémunération entré en vigueur en 2010 :

Principaux objectifs

- Payer pour la performance en tenant compte du rendement procuré aux déposants et de la performance soutenue sur plusieurs années;

- Offrir une rémunération concurrentielle afin d’attirer, mobiliser et retenir les employés ayant les compétences requises pour permettre à la Caisse d’atteindre ses objectifs stratégiques;

- Assurer un alignement d’intérêt entre les intérêts des employés et ceux des déposants sur un horizon à long terme.

Mise en oeuvre et application

- Balisage rigoureux des marchés de référence par une firme reconnue

- En 2014, Towers Watson évalue que la rémunération globale des employés de la Caisse se situe au 33e rang centile par rapport aux marchés de référence pour un rendement annualisé de 9,6 % sur une période de quatre ans;

- À la demande du conseil d’administration, validation de la juste application du programme de rémunération par une firme indépendante d’experts-conseils, Hugessen Consulting, reconnue en matière de rémunération dans l’univers des caisses de retraite (p. 104);

- Revue de performance de chaque employé en vertu d’un processus d’évaluation rigoureux pour déterminer la rémunération incitative à laquelle il a droit (p. 100).

Seuils obligatoires de coïnvestissement

- Afin de favoriser un meilleur alignement des intérêts des employés avec le succès soutenu à long terme de la Caisse, une portion significative de la rémunération incitative totale de certains groupes d’employés est différée sur une période de trois ans;

- Pour rester à l’avant-garde des meilleures pratiques de l’industrie, les seuils minimums devant être obligatoirement versés dans un compte de coïnvestissement ont été augmentés de façon importante depuis 2013 pour les employés ayant une influence directe sur la performance organisationnelle et financière de la Caisse :

- Au moins 55 % de la rémunération incitative totale des membres de la haute direction (contre 40 % avant 2013) – soit plus de la moitié de la rémunération incitative – renforçant ainsi l’alignement entre les intérêts des dirigeants et ceux des déposants et rendant cette mesure encore plus exigeante que les pratiques en vigueur dans l’industrie;

- 35 % de la rémunération incitative totale des vice-présidents principaux, vice-présidents et employés en investissement des niveaux intermédiaire et senior (contre 25 % avant 2013);

- 25 % pour les autres cadres et professionnels de haut niveau;

- Les montants différés payés en 2017 à l’égard de 2014 varieront à la hausse ou à la baisse selon le rendement global absolu moyen de la Caisse durant cette période.

Rémunération incitative

- L’objectif du programme de rémunération incitative est de récompenser la performance soutenue sur une période de quatre ans;

- En tenant compte des primes, la rémunération globale des employés de la Caisse en 2014 se situe en deçà de la médiane des marchés de référence (33e rang centile où le 100e rang équivaut à la rémunération la plus élevée), pour un rendement annualisé de 9,6 % sur une période de quatre ans, ce qui correspond à 2,2 G$ de valeur ajoutée par rapport au portefeuille de référence (p. 101).

- Le total de la rémunération incitative versée en 2015 pour la période se terminant le 31 décembre 2014 est de 39,9 M$ (incluant la haute direction);

- Cette année, dans le cadre du programme de rémunération incitative, les employés (incluant la haute direction) ont différé, jusqu’en 2017, un montant de 20,6 M$;

- Les primes coïnvesties dans le cadre du programme de rémunération incitative instauré en 2010 ont été versées en 2014, conformément aux conditions du programme et aux règles fiscales en vigueur. Les montants coïnvestis en 2011 par les cinq hauts dirigeants les mieux rémunérés qui se rapportent au président et chef de la direction étaient présentés à la note 1 de la page 122 du rapport annuel 2011.

Rémunération du président et chef de la direction

Salaire de base et rémunération directe

- Conformément à sa demande, M. Sabia n’a reçu aucune augmentation salariale depuis son entrée en fonction en 2009. Son salaire de base est demeuré inchangé en 2014 et le demeurera en 2015;

- La rémunération directe versée à M. Sabia pour 2014, en incluant le salaire de base, la rémunération incitative et les avantages particuliers, demeure inchangée par rapport à celle de 2013 (tableau 44, p. 109).

Rémunération incitative et coïnvestissement

- Conformément aux politiques qui privilégient l’atteinte des objectifs d’affaires de la Caisse et la performance de l’organisation, le conseil d’administration considère que « M. Sabia a livré une performance exceptionnelle et a largement dépassé les objectifs des quatre dernières années » (p. 106);

- Pour les années 2009 et 2010, M. Sabia a renoncé à toute forme de rémunération incitative de sorte qu’il n’a pas participé au programme de coïnvestissement lors de ces exercices. Pour la première fois en 2014, il a reçu un montant de rémunération incitative différé, associé aux sommes coïnvesties en 2011 et reflétant la solide performance de la Caisse depuis cinq ans;

- De sa rémunération incitative 2014, M. Sabia s’est vu verser 600 000 $ et a choisi de différer un montant de 1,36 M$ au titre du compte de coïnvestissement. La valeur de ce montant variera, à la hausse ou à la baisse, selon le rendement absolu moyen de la Caisse sur la période de trois ans se terminant en 2017;

- En dépit d’une performance supérieure, la rémunération directe versée au président et chef de la direction, en incluant le salaire de base, la rémunération incitative et les avantages particuliers, est inférieure de 33 % au potentiel de rémunération directe versée par le marché de référence constitué des huit grandes caisses de retraite canadiennes. Un écart de près de 1,1 M$ est constaté entre la rémunération directe versée au président et chef de la direction de la Caisse et le marché de référence (tableau 47, p. 112).

Régime de retraite et indemnité de départ

- M. Sabia a renoncé dès son arrivée à participer à tout régime de retraite, et ce, pour toute la durée de son mandat. Il a également renoncé à toute indemnité de fin d’emploi.

DÉPENSES

- En 2014, le ratio des dépenses s’établit à 16 cents par 100 $ d’actif net moyen, ce qui positionne la Caisse parmi les chefs de file de sa catégorie;

- Les dépenses incluent les charges d’exploitation, dont la rémunération et les frais de gestion externe.

INVESTISSEMENT RESPONSABLE

- La Politique sur l’investissement responsable de la Caisse comporte trois volets :

- Intégration des facteurs environnementaux, sociaux et de gouvernance (ESG) dans l’analyse des investissements et des risques qui y sont associés (p. 79);

- Engagement actionnarial (p. 80 à 82);

- Exclusion de titres en portefeuille (p. 82).

- En 2014, diverses actions ont été menées en vertu de cette politique, notamment :

- Exercice du droit de vote sur 47 859 propositions dans le cadre de 4 679 assemblées d’actionnaires (p. 78);

- Participation à différentes initiatives en 2014 et organisation d’une conférence sur le thème de la recherche universitaire en investissement responsable au Québec, dans le cadre de la Conférence internationale des PRI (Principles for Responsible Investment) tenue à Montréal.

Les versions électroniques du rapport annuel et des renseignements additionnels 2014 sont disponibles aux adresses suivantes :

www.cdpq.com/sites/default/files/medias/fr/nouvelles-medias/documents/ra2014_rapport_annuel_fr.pdf

www.cdpq.com/sites/default/files/medias/fr/nouvelles-medias/documents/ra2014_renseignements_add_fr.pdf

À PROPOS DE LA CAISSE DE DÉPÔT ET PLACEMENT DU QUÉBEC

La Caisse de dépôt et placement du Québec est un investisseur institutionnel de long terme qui gère des fonds provenant principalement de régimes de retraite et d’assurances publics et parapublics. Son actif net s’élève à 225,9 G$ au 31 décembre 2014. Un des plus importants gestionnaires de fonds institutionnels au Canada, la Caisse investit dans les grands marchés financiers, ainsi qu’en placements privés, en infrastructures et en immobilier à l’échelle mondiale. Pour plus de renseignements : www.cdpq.com.

- 30 -